В этой статье:

1. Почему

2. План спасения

3. «Дружественная» помощь

4. Торговая стратегия

Дисклеймер: приблизительный пересказ содержания эссе Артура Хейса представлен в ознакомительных целях. Выраженные ниже суждения являются личными взглядами автора первоисточника. Его мнение может не совпадать с мнением редакции Incrypted.

Экс-глава криптовалютной биржи BitMEX Артур Хейс опубликовал новое эссе — Shikata Ga Nai. Автор изложил свое предположение о массовой продаже японскими банками казначейских облигаций США (UST) и способах решения этой проблемы в преддверии президентских выборов.

По мнению Хейса Федеральная Резервная Система (ФРС) и Казначейство США будут вынуждены начать скрытую эмиссию долларов, чтобы поглотить растущее предложение UST, что положительно скажется на криптовалютах и других высокорисковых активах.

Команда Incrypted подготовила краткий пересказ текста.

Выбирая название для эссе о японских банках, находящихся на грани банкротства из-за политики Pax Americana, я вспомнил выражение Shikata Ga Nai, которое можно перевести как «ничего не поделаешь».

Доходность государственных и корпоративных облигаций в Японии близка к нулю, поэтому банки страны вкладывали привлеченный в UST, обеспечивавшими прибыль даже с учетом расходов на хеджирование. Однако пандемия COVID-19 привела к быстрому росту инфляции в США, заставив ФРС стремительно повышать процентные ставки, что привело к обвалу стоимости казначейских облигаций в 2021-2023 годах. Shikata Ga Nai.

Чтобы спасти банковскую систему от убытков в марте 2023 года ФРС США объявила о программе срочного банковского финансирования (BTFP), тем самым положив начало стремительному росту биткоина. В марте 2024 года срок действия BTFP закончился, а регулятор предложил банкам альтернативный инструмент для получения дополнительного финансирования в виде дисконтного окна. Таким образом, ФРС фактически «застраховала» UST на балансах американских банков стоимостью $4 трлн.

Стоимость биткоина после запуска BTFP. Данные: Артур Хейс.

Стоимость биткоина после запуска BTFP. Данные: Артур Хейс.

Однако японские банки, не имеющие доступа к BTFP и скупавшие UST в 2020-2021 годах, в полной мере ощутили на себе последствия повышения ставки. И вот теперь Norinchukin (Nochu), — пятый по размеру удерживаемых депозитов банк Японии, объявил о намерениях продать иностранные облигации (в основном UST) на сумму $63 млрд из-за падения котировок в США и Европе.

Я думаю, что примеру Nochu последует большинство других коммерческих банков с крупным портфелем казначейских облигаций. По данным Международного валютного фонда японские финансовые организации удерживают иностранных облигаций на $850 млрд из которых $450 млрд приходится на UST.

Казначейство США не может допустить столь существенного роста предложения на открытом рынке, поскольку это приведет к росту доходности облигаций и увеличит стоимость обслуживания госдолга. Вместо этого Банк Японии (BOJ) выкупит активы у коммерческих банков напрямую, а затем использует механизм FIMA, чтобы обменять UST на доллары.

Увеличение объема репо по FIMA приведет к росту долларовой ликвидности на мировых рынках, что положительно скажется на биткоине и других криптовалютах.

Почему сейчас?

UST начали дешеветь еще в конце 2021 года, когда ФРС дала понять, что поднимет ставку в марте 2022 года. Кроме того, многие экономисты заявляют, что экономика США находится на пороге рецессии и регулятор будет вынужден снизить ставку в ближайшем будущем. Так почему же японские банки фиксируют свои двухлетние убытки именно сейчас?

До 2023 года разница между ставками доллара и иены была незначительной, но затем ФРС начала поднимать ставку, пока Банк Японии удерживал ее на уровне -0,1 %, что повысило стоимость хеджирования долларового риска, заложенного в UST и полностью нивелировало доходность облигаций. По мере увеличения этого разрыва, японские государственные облигации, деноминированные в иенах, стали более прибыльными, чем нуждающиеся в хеджировании UST.

Проще говоря, покупка UST с валютным хеджированием для Norinchukin превратилась из прибыльной сделки в убыточную.

UST, купленные в 2020-2021 годах, просели на 20-30 %, а стоимость валютного хеджирования превысила 5%. Поэтому, даже если Nochu верит, что ФРС перейдет к смягчению в ближайшее время, сокращение ставки на 0,25% не снизит расходы и не поднимет котировки облигации настолько, чтобы восстановить баланс.

Устранить отрицательные финансовые потоки Norinchukin поможет только существенное сокращение разницы между ставками ФРС и BOJ, но поскольку этого не произойдет, банк вынужден избавиться от активов со слишком дорогим хеджированием.

План спасения

BOJ — один из немногих центральных банков с доступом к механизму репо FIMA. За счет этого он может «предложить» коммерческим банкам выкупить у них UST по текущим ценам напрямую, а затем обменять облигации на свежеотпечатанные доллары у ФРС не прибегая к продажам на открытом рынке.

Но ведь UST упали в цене из-за повышения ставок. Кто же теряет деньги?

Коммерческие банки по-прежнему несут убытки, поскольку продают облигации BOJ по текущим рыночным ценам. Кроме того, Банк Японии берет на себя риски связанные с падением стоимости выкупленных облигаций, однако сейчас это общая проблема для финансовой системы страны.

Важно понимать, что BOJ — это квазигосударственная организация, которая не может обанкротиться и не обязана соблюдать требования к капиталу, поэтому ей не нужно беспокоиться о рисках.

Как это повлияет на долларовое предложение?

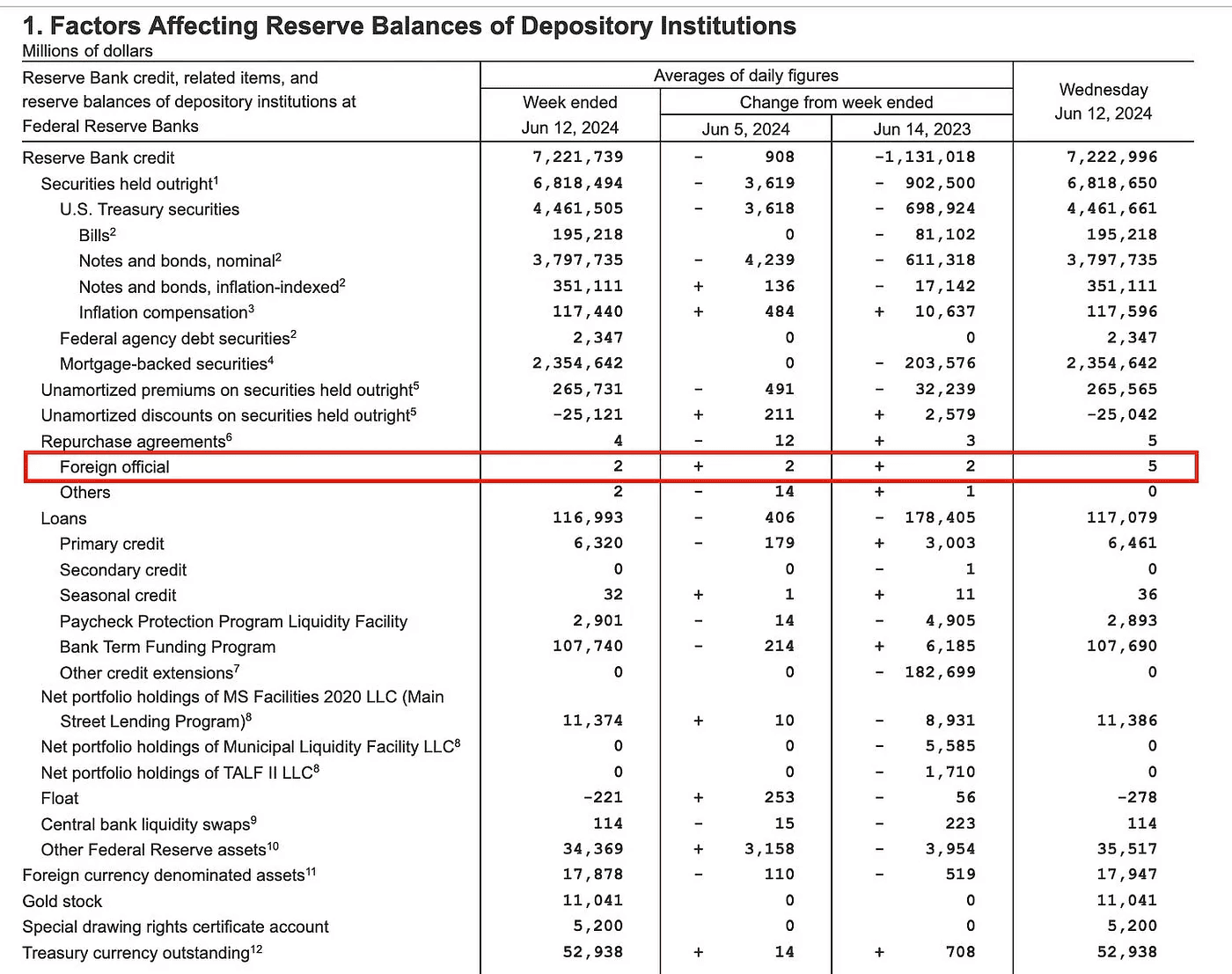

Соглашение об обратном выкупе FIMA предусматривает, что ФРС передает Банку Японии доллары в обмен на облигации. Этот кредит выдается ежедневно и финансируется за счет дополнительной эмиссии. Приведенная ниже таблица позволяет отслеживать еженедельные долларовые вливания в рамках этого механизма.

Влияние FIMA на баланс ФРС. Данные: Артур Хейс.

Влияние FIMA на баланс ФРС. Данные: Артур Хейс.

Пока продажи не начались, а объем финансирования FIMA остается небольшим, но если я прав, то этот показатель начнет расти после соглашения между BOJ и Казначейством США о порядке выкупа UST у коммерческих банков.

«Дружественная» помощь

Американцы не слишком любят иностранцев, особенно тех, кто не говорит по-английски и кажется им смешным.

Причина, по которой США готова финансировать Банк Японии заключается в том, что при отсутствии у последнего достаточной долларовой ликвидности для поглощения облигаций, остальные банки последуют примеру Norinchukin и продадут свои убыточные портфели на открытом рынке. А если UST на сумму $450 млрд попадут на рынок, то их доходность резко возрастет, что сделает финансирование федерального правительства чрезвычайно дорогим. Именно для решения подобных проблем и был создан механизм FIMA.

Помните сентябрь-октябрь 2023 года? В течение этих двух месяцев индекс S&P 500 упал на 20%, а 10- и 30-летние UST торговались с доходностью выше 5%. Чтобы решить эту проблему, Джанет Йеллен перевела большую часть новых долговых обязательств в краткосрочные казначейские вексели. Это позволило высвободить долларовую ликвидность из программы репо ФРС и подстегнуть рынки, вызвав в ноябре рост всех рисковых активов, включая криптовалюты.

Я уверен, что в преддверии президентских выборов Казначейство США обеспечит низкую доходность UST, чтобы предотвратить катастрофу на финансовом рынке. Все что для этого нужно — прийти к соглашению с BOJ о выкупе облигаций у коммерческих банков в обход открытого рынка.

Торговая стратегия

Внимание участников рынка приковано смягчению монетарной политики ФРС. Однако разница в процентных ставках между долларом и иеной составляет 5,5% — это 550 базисных пунктов или 22 заседания ФРС, если предположить, что на каждом из них регулятор будет снижать ставку на 0,25%. Три или четыре снижения на протяжении следующего года не устранят разрыв.

Кроме того, Банк Японии, кажется, не планирует повышать ставки. В лучшем случае, он может сократить темпы покупки облигаций на открытом рынке, но это не решит проблему из-за которой коммерческие банки вынуждены продавать убыточные UST.

В год выборов правящей партии меньше всего нужен рост доходности UST, влияющий на важные для избирателей показатели вроде ипотечных ставок, процентов по кредитным картам и автокредитам. Для предотвращения подобного сценария будет задействован механизм FIMA.

Повышение долларовой ликвидности — это один из сильнейших бычьих триггеров, поэтому я сокращаю позицию в стейблкоинах в пользу более рисковых криптовалютных активов.